Swing ticareti, piyasa momentumunun dalgalarında yol almak isteyen tüccarları uzun süredir cezbediyor. Swing ticareti için en arzu edilen hisse senetlerinde Apple öne plana çıkıyor. Bu arada, Apple’ın ilk bilgisayarının 666,66 dolara satıldığını biliyor muydunuz? Bugün ise Apple’ın şu an bazı hükümetlerden daha fazla nakit parası olduğunu söylediğimizde şaşırabilirsiniz.

Şimdi, bu finans devinin hisselerini veya başka bir varlığı kullanarak Binomo’da swing işlemi yaptığınızı hayal edin. Bu makalede, sizi en iyi swing işlem stratejilerinden bahsedelim ki hayal etmek ile kalmayın.

Swing işlem stratejileri nelerdir?

Swing işlem stratejileri, finansal piyasalarda ticaret yapmak için özgün bir yaklaşım sunar. Bu stratejiyi takip eden tüccarlar, bir varlığı alır/satarlar ve genellikle birkaç gün veya birkaç hafta (orta vade) bu pozisyonları tutarlar. Swing ticaretide temel amaç, piyasada yaygın olarak “swing (salıncak)” olarak bilinen fiyat hareketlerinden yararlanmaktır. Uzun vadeli ticaretten farklı olarak, varlıklar haftalarca veya hatta aylarca tutulmaz veya gün içi ticaretten farklı olarak, pozisyonlar tek bir ticaret günü içinde açılıp kapatılmaz. Swing tüccarları ikisinin ortasını seçer. Ara fiyat hareketlerini yakalayıp zaman içinde sürekli kar sağlamayı amaçlarlar.

Swing işlemleri nasıl işliyor?

Swing tüccarları, işlem formasyonlarını titiz bir şekilde analiz eder. Bu analiz sayesinde, bir varlığı satın almak veya satmak için en uygun anlara karar verebilirler. Teknik analiz özellikle de swing ticaretinin köşe taşı olan büyük piyasa değerine sahip hisse senetlerinin sunduğu aktif ticaret ve yüksek likidite üzerinde başarılıdır. Diğer ödüllendirici varlıklar ise kripto para ve forex pariteleri olabilir.

Swing işleminde, bir varlığın fiyatında tahmin edilebilir hareketlere yol açma eğiliminde olan setup’ları aranır. Bu işin basit olmadığını ve bir stratejinin veya setup’ın hatasız olmayacağını unutmamak gerekir. Ana nokta, iyi bir risk/ödül oranını takip etmektir.

Fibonacci geri çekilme düzeltmesi

İlk stratejide, Fibonacci geri çekilmesini (Fibonacci retracement) kurarak başlarsınız. Seçtiğiniz zaman diliminin genel eğilimini belirlersiniz. Ardından bu trend içindeki en son dikkate değer yüksek ve düşük noktaları işaretlersiniz. Eğer yükseliş trendi analiz ediyorsanız, ilk noktayı düşüğe ve ikinci noktayı da yükseğe koyarsınız. Düşüş trendinde de tersi geçerlidir.

Fiyat, %38.2, %50 veya %61.8 seviyelerine yaklaştığında, olası bir geri dönüş sinyali ararsınız. Bu noktada çekiç (hammer) ve kayan yıldız (shooting star) gibi mum çubuğu formasyonları devreye girer. Bunlar yön değişikliklerini tespit etmek için kullanılabilen basit ama etkili araçlardır. Mum formasyonu onaylandığında, potansiyel bir giriş noktası elde etmiş olursunuz.

Zararı durdur için ise birkaç seçeneğiniz vardır: İşlemi başlattığınız yerden biraz uzakta, Fibonacci sayılarının bir sonraki seviyesinde veya geri çekilme aracının en yüksek veya en düşük noktasına kadar bir zararı durdur yerleştirebilirsiniz. Bunun kararı ne kadar risk almak istediğinize bağlıdır.

Kâr almayı ise geri çekilmenin en yüksek veya en düşük noktasına yaklaşıldığında yapabilirsiniz. Başka bir seçenek de fiyatın muhtemelen desteğe veya dirence ulaşacağı bir sonraki büyük seviyede kar almaktır.

Tepkisel mum ile Bollinger Bantları

Bu teknik için, Bollinger Bantı’nın normal ayarını kullanabilirsiniz. Ortalama çizgi, son 20 fiyatı kapsamalıdır ve diğerleri de standart sapma 2 olacak şekilde kurulmalıdır.

Ana nokta şudur: Fiyat çizgilere değdiğinde veya çizgileri geçtiğinde ne olduğuna dikkat etmek. Sonrasında biraz bekleyin. Ortalama çizgisinin tam olarak üzerinden geçecek güçlü bir mum bekleyin. Bu mum, yönün değişebileceğini veya trendin devam edebileceğini gösterebilir. Bu mumun kapanış fiyatı, en yüksek veya en düşük noktasına çok yakın ise güçlü bir sinyal verir.

Bu güçlü mumu gördüğünüzde, işlem yapmaya hazırlanma vakti gelmiştir. Güvenlik ağınızı (zararı durdur emri) nereye koyacağınıza karar vermenin birkaç yolu var: Güçlü mumun hemen üzerine veya altına, hatta Bollinger Bantlarının dışına koyabilirsiniz. Genellikle tüccarlar, fiyatın ortalama çizginin üzerine veya altına geri dönmesi durumunda işlemi kapatırlar.

RSI ayrışması

Bu yöntemde, RSI indikatörünü varsayılan değer olan 14’e ayarladığınızdan emin olun. İlk iş, RSI’nın 30 veya 70 seviyesini geçmesini beklemek. Bu gerçekleştiğinde, RSI ve fiyat hareketi arasındaki sapmayı yani ayrışmayı gözlemleyin. Bu tür sapmalar genellikle fiyatın destek veya direnç noktalarıyla etkileşimde bulunduğunda oluşur.

Bu sapmayı fark ettiğinizde çekiç veya kayan yıldız mum formasyonlarının oluşmasını bekleyin ve sabredin. Mum kapandığında, işlemi başlatabilirsiniz.

Daha önce bahsettiğimiz stratejilere göre, bu yöntemde zararı durdur emrini koymak için belirli bir konum önerisi yer almıyor. Ancak zararı durdur emrini, girişinizi işaretleyen mumun hemen ötesine yerleştirebilirsiniz. Ardından, RSI aşırı alım veya aşırı satım bölgesine girdiğinde (yükselen bir trendde veya düşen bir trendde işlem yapıp yapmadığınıza bağlı olarak), kar elde ederek işlemi kapatabilirsiniz.

Keltner Kanalları Kırılması

Trend takip etmeyi amaçlayan swing tüccarlar için, Keltner kanalları çok faydalı ve avantajlıdır. Güçlü bir trend belirledikten sonra, giriş noktalarınızı belirlemek için bu kanalları kullanabilirsiniz. İndikatörü 20 ATR uzunluğu ve 2 çarpanı kullanarak ayarlayın. Ardından, kapanış fiyatlarının iki ardışık dönem boyunca kanalın kenarlarını aştığı yerleri izleyin. İki kapanış gördüğünüzde, fiyatın üssel hareketli ortalama çizgisine dokunmak için geri çekildiğini gözlemleyin. Fiyat bu çizgiye değdiğinde, harekete geçme zamanıdır.

Zararı durdur emrini, karşıt kanal çizgisinin hemen ötesine yerleştirebilirsiniz. Kar kilitleme için ise yakındaki destek ve direnç seviyelerini referans alabilirsiniz veya işleminiz geliştikçe takip eden zararı durdur emrini karşıt kanal çizgisinin hemen arkasına doğru yavaşça ayarlayabilirsiniz.

MACD kesişimi

MACD kesişimi (MACD crossover) daha basit ancak daha yüksek riskli, yüksek olasılıklı swing ticaret stratejilerinden biri olabilir. Burada tüccarlar, MACD çizgisi sıfır çizgisinin üzerine çıktığında alım, düştüğünde ise satış yapar.

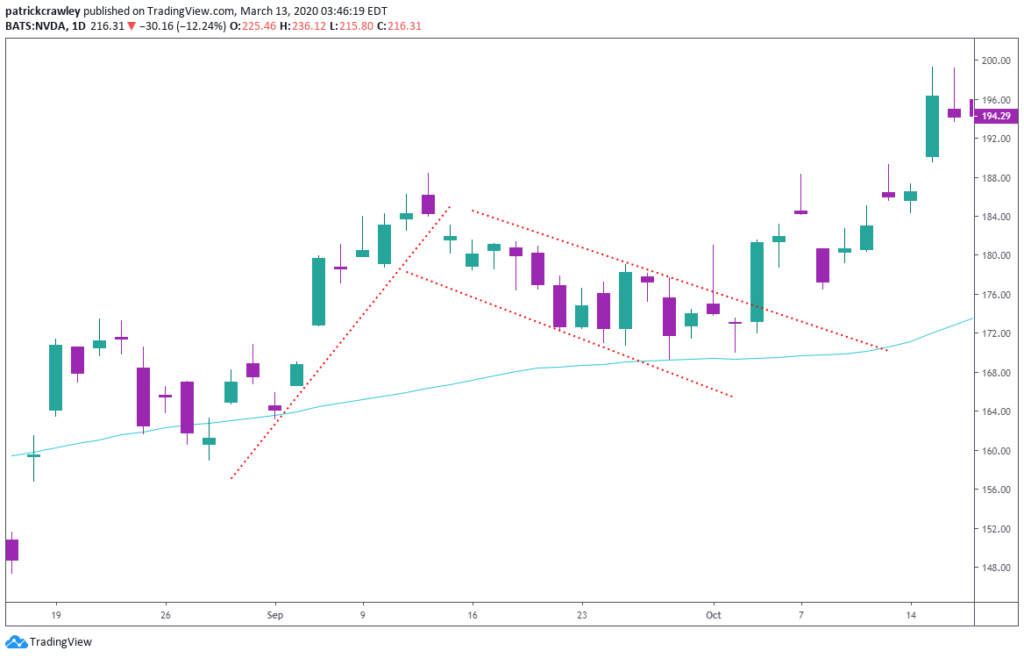

Yukarıdaki grafikte zaman diliminde toplamda dört sinyal bulunuyor. Bunların üçü teorik olarak olumlu işlemler sağlayabilirdi. MACD hattının ve sinyal hattının kesişmesiyle pozisyon almak işleme daha erken girmenize yardımcı olabilir ancak MACD’nin sıfır çizgisinin üzerine ve altına çıkılmasını beklemek, bir trendin varlığından emin olmanıza ve (umarız ki) işlemlerinizi sınırlı tutmanıza yardımcı olur.

Elbette, sinyalin 2 ile işaretlendiği örnekte olduğu gibi yanlış sinyallerin hepsinden ve tamamen kaçınamazsınız. Bu da zarar edeceğiniz işlemlere neden olabilir. Ancak bu örnekte, 3 numaralı sinyal sayesinde işlemin nispeten hızlı bir şekilde kapandığı ve potansiyel kayıpların sınırladığı görülüyor.

MACD sapması

Bu yöntemde, temel olarak MACD’nin zirve ve diplerini, fiyat çizgisiyle karşılaştırırsınız. Ana amaç, osilatörün davranışının devam eden fiyat trendiyle uyuşmadığı anları görmektir.

Genellikle, fiyat yeni bir yüksek yaparsa, MACD hattının da aynısını yapmasını ve yeni bir yükseğe ulaşmasını beklersiniz. Benzer şekilde, fiyatta yeni bir düşüş oluştuğunda, MACD hattının da yeni bir düşüş oluşturmasını beklersiniz. Ancak fiyat ve çizgi zıt yönlere gitmeye başlaması, bir ayrışma yani sapma olduğunun göstergesidir. Bu da trend yönünde değişiklik olabileceğinin ön sinyalidir.

Yukarıdaki grafiğe bakın ve bahsedilen sapmanın bir örneğini açıkça görün. Fiyat düştükçe MACD, düşüşü yansıtmadı. Bunu takip eden fiyatlar düştü ve ardından bir ralli başlattı. Önemli olan nokta bir ayrışmanın otomatik olarak işlem açmanız gerektiği anlamına gelmediğini bilmektir. Bu ayrışma daha çok bir uyarı sinyalidir. Örneğin, kısa bir pozisyonunuz varsa bir ayrışmayı fark ederseniz pozisyonunuzu sonlandırma zamanının geldiğini (idealiyle olumlu bir sonuçla) gösterebilir.

İlginçtir ki, MACD’nin arkasındaki kişi yani Gerald Appel, ayrışmaların genellikle en güçlü alım ve satım sinyallerini sunduğunu ifade ediyor. Bu belki de evrensel bir gerçek değil ancak tarihsel tutarlılık, bu tür ayrışmaları tespit etmenin potansiyel piyasa hareketlerini öngörmek için oldukça güvenilir bir yol olduğunu gözler önüne seriyor

Destek ve direnç

Swing tüccarlar için, destek seviyesinin yükselmesi, destek çizgisinin hemen altına yerleştirilen zararı durdur emri (güvenlik ağı) ile bir alım yapmak için bir fırsat olabilir. Öte yandan, direnç seviyesinin aşağı yönlü hareket etmesi de direnç çizgisinin hemen üzerine yerleştirilen bir zararı durdur ile satış pozisyonu açmak için bir fırsat olabilir.

Unutulmaması gereken önemli nokta, fiyat bu seviyeleri aştığında destek ve direncin rollerinin değişeceğidir. Yani eski destek, dirence dönüşür. Tersi de geçerlidir.

Günlük grafikte boğa bayrağı

Bu strateji daha dikkatli bir yaklaşımı içerir. Trendlerde duraklama olduğunda ve biraz geri çekildiğinde, daha basit bir şekilde işlem yapılabilen formasyonlardan biri olan boğa bayrağı formasyonu oluşur. Boğa bayrağını, devam eden bir trendin ortasında bir mola olarak düşünün (yani, bir trend geri çekilmesi) ve bu mola genellikle son zamanlardaki yüksek noktadan biraz geri çekilir. Geri çekilmeler genellikle bir trendin devamını gösterir. Etkili boğa bayrağı formasyonlarında genellikle şu temel unsurlar yer alır:

- Bayrak direği: Sağlam işlem hacmi ile görülen fiyatta ani ve güçlü bir yükseliş.

- Geri çekilme: Direkten sonra fiyat biraz geri çekilir. Bu geri çekilme, direğin yukarı yönlü yükselişi kadar keskin değildir.

- Bayrak kırılması: Bayrağın sınırlarının geçilmesi, uzun bir pozisyon açmak için yeşil ışıktır.

Her gün piyasada birçok boğa bayrağı setup’ı ile karşılaşırsınız. Ancak doğru olanı nasıl seçeceksiniz? Genellikle yakından izlenmesi gereken setuplar, güçlü işlem hacmi ve momentum içerenlerdir. Geri çekildiklerinde, işlem hacmi ve enerji seviyeleri de genellikle azalır.

Son olarak

Swing ticaret, piyasaya ilk adımını atmak isteyen tüccarlar için uygun bir giriş noktasıdır. Günlük ticaretin aksine, swing ticaretinde sürekli dikkat gerekmez. Bu nedenle, swing ticarinde acemi tüccarlar yavaşça ticaret dünyasına dahil olabilirken, deneyimli tüccarlar da kendi tarzlarını geliştirebilirler. Ancak, lütfen swing ticareti için sağlam bir teknik analizin bilgisi gerektiğini unutmayın. Çeşitli formasyonlar ve indikatörler ile grafikleri ve rakamları yorumlama ihtiyacı vardır ve bu hayati önem taşır. Bu nedenle, piyasa trendlerinin inceliklerini çözmek istiyorsanız, Binomo’da swing ticari keşfiniz için iyi bir yer olabilir.

Swing ticareti, adeta bir strateji yelpazesi sunuyor. En iyi swing işlem stratejisini aramak ise bireysel bir yolculuk. Elinizdeki çeşitli taktikler ile, farklı yöntemleri keşfetmek için zaman yaratın. Süreci kabullenin ve olasılıkları keşfedin!

Kaynak:

Introduction to swing trading, Investopedia

What is swing trading? Definition, strategies, and example, Business Insider

Swing trading strategies for beginners, Warrior Trading

10 technical trading indicators you must know, Trading Setups Review